|

Petrolimex sắp thoái vốn tại PG Bank, giá khởi điểm có thể từ 21.300 đồng/CP

HĐQT Tập đoàn Petrolimex vừa thông qua phương án thoái vốn (chuyển nhượng vốn) đầu tư tại ngân hàng TMCP Xăng dầu Petrolimex (PG Bank). Như vậy, sau mối duyên hụt với VietinBank và HDBank, ngân hàng PG Bank sắp về tay chủ mới.

Nghị quyết về thoái vốn vừa được HĐQT Petrolimex thông qua dựa trên cơ sở đề xuất của Tiểu ban tái cơ cấu PG Bank tại Tờ trình ngày 13/01/2023 và Báo cáo thẩm định, đề xuất của Liên Ban – Phòng: Chiến lược và Đầu tư, Kiểm soát, Kiểm toán, Quản trị rủi ro, tài chính – Kế toán và Phòng Pháp chế Tập đoàn ngày 27/01/2023.

Theo đó, Petrolimex sẽ thoái vốn theo hình thức đấu giá công khai qua Sở Giao dịch Chứng khoán TP Hồ Chí Minh (HOSE). Petrolimex hiện nắm giữ 40% cổ phần của PG Bank.

Mức giá khởi điểm thực hiện thoái vốn (chuyển nhượng vốn) đầu tư sẽ lấy giá cao nhất một trong hai mức giá sau: Giá xác định của tổ chức có chức năng thẩm định giá theo phương pháp tài sản (21.300đồng/cổ phần) hoặc giá tham chiếu binh quân 30 phiên giao dịch liên tiếp của cổ phiếu PG Bank trên sàn chứng khoán UpCom trước ngày phê duyệt phương án thoái vốn (chuyển nhượng vốn).

Trên thị trường UpCom, giá cổ phiếu PGB tăng vọt với khối lượng đột biến trong ba phiên giao dịch gần đây. Phiên sáng nay (3/2), cổ phiếu PGB tăng 2 điểm (tăng 11,76%).

Mới đây, PG Bank cũng vừa công bố báo cáo tài chính quý 4/2022. Theo đó, trong quý IV/2022, ngân hàng này đạt lợi nhuận trước thuế hơn 119 tỷ đồng, tăng 107% so với cùng kỳ. Luỹ kế cả năm 2022, lợi nhuận trước thuế của PG Bank đạt 506 tỷ, tăng 54% so với năm ngoái và vượt 24% kế hoạch năm (406 tỷ đồng). Ngoài lĩnh vực mua bán chứng khoán sụt giảm tới 52% lợi nhuận, các lĩnh vực khác của ngân hàng đều có mức tăng trưởng tốt.

Tính đến 31/12/2022, tổng tài sản của PG Bank đạt hơn gần 49.000 tỷ đồng, tăng gần 21% so với cuối năm 2021, tín dụng tăng 5,6%, huy động vốn tăng hơn 11%. Tại thời điểm cuối năm 2022, trái phiếu đặc biệt của VAMC tại PG Bank là hơn 951 tỷ đồng, tăng 34% so với thời điểm 31/12/2021.

PG Bank là một trong các ngân hàng có vốn điều lệ thấp nhất hệ thống hiện nay do quá trình thoái vốn của Petrolimex kéo dài. Trước đây, PG Bank và VietinBank có kế hoạch “chung nhà” năm 2015 song sớm chấm dứt vào năm 2018. Ngay sau đó, HDBak có thỏa thuận sáp nhập với PGBank (năm 2018) song kế hoạch này cũng bị hủy bỏ năm 2021. Lần này, cùng với lộ trình thoái vốn của Petrolimex, nhóm cổ đông mới tại PG Bank sắp lộ diện.

Trước đó, giữa tháng 7/2022, Ngân hàng Nhà nước (NHNN) đã chấp thuận việc chuyển nhượng toàn bộ số cổ phần của cổ đông lớn Petrolimex tại PGBank thông qua hình thức đấu giá công khai tại Sở Giao dịch Chứng khoán.

Nợ xấu phân hóa mạnh giữa các ngân hàng

Trong khi nợ xấu giảm tại một số ngân hàng, không ít nhà băng không chỉ có tỷ lệ nợ xấu gia tăng trong năm qua, mà còn trong xu hướng tăng.

|

Theo số liệu của Ngân hàng Nhà nước (NHNN) công bố, tại thời điểm cuối năm 2022 nợ xấu nội bảng dưới 2% (1,92%).

Tuy nhiên, trong hệ thống, nhiều ngân hàng vừa công bố kết quả kinh doanh quý IV và cả năm 2022, cho thấy nợ xấu đang có diễn biến gia tăng.

Là một trong những ngân hàng đạt lợi nhuận trước thuế gần tỷ USD năm qua, song VPBank vẫn khó tránh nợ xấu hợp nhất (gồm công ty con trực thuộc Fe Credit) duy trì ở mức cao 4,73% tại cuối 2022. Nhưng theo báo cáo tài chính quý IV/2022 của VPBank, tách bạch nợ xấu riêng lẻ của ngân hàng mẹ chỉ 2,19%. Nợ nhóm 4 (nghi ngờ) và 5 (có khả năng mất vốn) cũng tăng mạnh so với cùng kỳ năm trước.

Ngoài ra, nợ xấu của Saigonbank cũng tăng từ mức 1,97% đầu năm lên 2,12% cuối năm 2022.

Còn với TPBank, tỷ lệ nợ xấu trên dư nợ vay tăng nhẹ từ 0,82% đầu năm lên 0,84%. Tỷ lệ nợ xấu trên dư nợ vay tăng từ 2,34% đầu năm lên 2,88%.

Tại VIB, tỷ lệ nợ xấu trên dư nợ vay tăng từ mức 2,32% đầu năm lên 2,45%.

Tỷ lệ nợ xấu trên dư nợ vay của LienVietPostBank tăng từ mức 1,37% đầu năm lên 1,46% tại thời điểm cuối năm 2022.

Tại Ngân hàng Bản Việt, tỷ lệ nợ xấu trên dư nợ vay tăng từ 2,53% đầu năm lên mức 2,79% vào cuối năm 2022.

Trong năm qua, nợ xấu nội bảng của PGBank tăng 7,3% lên 745 tỷ đồng đưa tỷ lệ nợ xấu trên tổng dư nợ cho vay của ngân hàng tăng từ 2,52% lên 2,56%. Tại thời điểm cuối năm 2022, trái phiếu đặc biệt của VAMC tại PGBank là hơn 951 tỷ đồng, tăng 34% so với thời điểm 31/12/2021.

Hay VietBank cũng có tỷ lệ nợ xấu trên dư nợ vay xấp xỉ đầu năm ở mức 3,65% tính đến cuối năm 2022…

Theo FiinRatings, sau khi thời gian cơ cấu thời hạn trả nợ cho khách hàng chịu ảnh hưởng bởi dịch Covid-19 theo Thông tư 14/2021/TT-NHNN kết thúc (30/6/2022), các ngân hàng bắt đầu đối mặt với nguy cơ gia tăng các khoản nợ xấu.

Tỷ lệ nợ xấu điều chỉnh (nợ xấu nội bảng và trái phiếu đặc biệt do VAMC phát hành) tại thời điểm 30/9/2022 của toàn ngành là khoảng 2,6%, tăng nhẹ so với mức 2,5% hồi đầu năm. Nhiều ngân hàng lớn cũng tăng nhẹ tỷ lệ nợ xấu từ 0,1 – 0,3 điểm phần trăm.

Báo của cáo của FiinRatings cũng cho rằng, chất lượng các khoản lãi và phí phải thu đáng báo động ở nhóm ngân hàng có chất lượng tín dụng thấp. Trung bình, các ngân hàng có vòng quay khoản lãi và phí phải thu khoảng 30 đến 60 ngày.

Tuy nhiên, một số ngân hàng có các khoản lãi và phí phải thu chiếm tỷ trọng tương đối lớn trong tổng tài sản, trong khi vòng quay lại rất dài (lên tới hơn 250 ngày) trong suốt nhiều năm liền.

FiinRatings cho rằng, đây là dấu hiệu cho thấy các khoản phải thu này tiềm ẩn nhiều nguy cơ trở thành nợ khó đòi và các số liệu kế toán chưa phản ánh chính xác chất lượng tài sản của ngân hàng.

Trước kịch bản nợ xấu gia tăng, Báo cáo cho biết, nhiều ngân hàng đẩy mạnh việc trích lập dự phòng rủi ro tín dụng cho các khoản nợ xấu tiềm ẩn. Các ngân hàng có chất lượng tín dụng tốt, lợi nhuận cao thường có nhiều dư địa để trích lập dự phòng, giữ tỷ lệ bao phủ nợ xấu ở mức cao, điển hình như Vietcombank, BIDV, VietinBank…

Bởi theo FiinRatings, các ngân hàng có tỷ lệ bao phủ nợ xấu cao sẽ có khả năng chống chọi tốt hơn trong điều kiện thị trường bất lợi như nợ xấu tăng từ tín dụng bất động sản, trái phiếu doanh nghiệp hay biên lãi thuần bị ảnh hưởng.

Ngược lại đã có không ít ngân hàng giảm mạnh tỷ lệ nợ xấu trong năm qua. Bên cạnh những ngân hàng có nợ xấu tăng cao mà kết quả chưa cập nhật đầy đủ, một số ngân hàng đã công bố báo cáo tài chính cũng cho thấy, vẫn giữ được tỷ lệ nợ xấu nội bảng thấp.

Trong hệ thống có đến 7 ngân hàng giữ được tỷ lệ nợ xấu ở dưới 1% và 2 ngân hàng đạt tỷ lệ dự phòng bao nợ xấu trên dưới 300%.

Cụ thể, thống kê từ báo cáo tài chính quý IV/2022 của 27 ngân hàng cho thấy, bức tranh nợ xấu có sự phân hóa khá mạnh. Nhìn chung tỷ lệ nợ xấu có xu hướng tăng tại đa số nhà băng.

HIện chỉ còn số ít ngân hàng giữ được tỷ lệ nợ xấu ở dưới mức 1%, có thể kể đến Vietcombank, MB, ACB, Techcombank, BacABank, TPBank.

Tính đến cuối năm 2022, nợ xấu nội bảng của Vietcombank ở mức 7.808 tỷ đồng, tăng 27,6% so với hồi đầu năm. Tỷ lệ nợ xấu trên tổng dư nợ cho vay cuối năm 2022 ở mức 0,68%, giảm so với mức 0,8% cuối quý 3/2022 và tăng nhẹ so với hồi đầu năm nay là 0,64%.

Chất lượng tài sản của Vietcombank còn được đánh giá cao bởi bộ đệm dự phòng rủi ro tín dụng. Tỷ lệ bao phủ nợ xấu của ngân hàng cuối năm 2022 tiếp tục cao nhất hệ thống, đạt 317%.

ACB ghi nhận năm thứ 7 liên tiếp duy trì tỷ lệ nợ xấu ở dưới mức 1%. Tổng nợ xấu của nhà băng này cuối năm 2022 là 3.033 tỷ đồng, chiếm 0,74% trong tổng dư nợ cho vay. Tỷ lệ này giảm so với mức 0,78% của năm 2021.

Bởi cơ cấu tín dụng của ACB chủ yếu tập trung vào bán lẻ và không có trái phiếu doanh nghiệp, giúp danh mục của nhà băng này ít chịu ảnh hưởng tiêu cực trong năm vừa qua, khi thị trường trái phiếu và bất động sản gặp nhiều khó khăn. Tỷ lệ bao phủ nợ xấu của ACB hiện ở mức 155%, cũng thuộc nhóm cao trên thị trường.

Ngoài ra, một ngân hàng khác cũng có tỷ lệ nợ xấu dưới 1% và tỷ lệ dự phòng bao nợ xấu rất cao, xấp xỉ 300% là MB .

Báo cáo tài chính của ngân hàng này cho thấy, tỷ lệ nợ xấu của ngân hàng hợp nhất, bao gồm cho vay tiêu dùng được kiểm soát ở mức 1,09%, trong khi của ngân hàng riêng lẻ chỉ 0,83%. Tỷ lệ dự phòng bao nợ xấu của ngân hàng hợp nhất đạt 238% và ngân hàng riêng lẻ là xấp xỉ 300%.

Tương tự, tỷ lệ nợ xấu tại Techcombank có xu hướng tăng trong năm qua, tuy nhiên vẫn nằm trong nhóm thấp nhất hệ thống. Cụ thể, tỷ lệ nợ xấu cuối năm 2022 của nhà băng này là 0,9%, tăng so với 0,6% năm 2021. Tỷ lệ dự phòng bao nợ xấu đạt 125%.

Nợ xấu BacABank tại thời điểm cuối năm qua cũng cải thiện so với đầu năm. Tổng nợ xấu tại ngày 31/12/2022 giảm 24%, còn gần 500 tỷ đồng. Trong đó, giảm mạnh nhất là nợ dưới tiêu chuẩn và nợ có khả năng mất vốn. Kết quả, tỷ lệ nợ xấu trên dư nợ vay giảm từ 0,77% xuống còn 0,53%.

Tại TPBank, nợ xấu của ngân hàng tăng 200 tỷ đồng, tương đương tăng 17,3% trong năm 2022 lên 1.357 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay chỉ tăng nhẹ từ 0,82% lên 0,84%. Tỷ lệ dự phòng bao nợ xấu đạt 135%.

Hay tại Sacombank lần đầu tiên đưa tỷ lệ nợ xấu nội bảng xuống dưới 1% sau 7 năm sáp nhập Ngân hàng Phương Nam và thực hiện tái cơ cấu mạnh mẽ. Cụ thể, nợ xấu nội bảng của nhà băng này đã giảm 1.422 tỷ đồng xuống 4.298 tỷ. Tỷ lệ nợ xấu theo đó giảm từ 1,47% xuống 0,98%. Tuy nhiên, cũng phải lưu ý, Sacombank còn hàng chục nghìn tỷ đồng nợ xấu ở ngoại bảng, dưới dạng trái phiếu đặc biệt của VAMC.

Công ty Chứng khoán Yuanta nhận định, chất lượng tài sản của ngành ngân hàng vẫn tốt dù trải qua một năm 2022 đầy biến động. Tuy nhiên, tỷ lệ nợ xấu của toàn ngành sẽ tăng nhẹ vào năm 2023, một phần do Thông tư 14/2021/TT-NHNN hết hiệu lực. Ngoài ra, nợ xấu còn có thể tăng lên do các vấn đề liên quan đến ngành bất động sản, khi các điều kiện thanh khoản bị thắt chặt và thị trường trái phiếu doanh nghiệp bị kiểm soát chặt chẽ.

Cũng theo Yuanta Việt Nam, nợ xấu 2023 sẽ tăng lên 1,65% (tăng 10 điểm cơ bản so 2022). Do đó, chi phí dự phòng sẽ tăng lên, nhất là tại các ngân hàng có tỷ lệ bao phủ nợ xấu (LLR) thấp. Trong khi, ngân hàng có tỷ lệ LLR cao có thể linh hoạt hơn trong việc giảm trích lập dự phòng nhằm gia tăng lợi nhuận. Nguyên nhân tăng xuất phát từ rủi ro tiềm ẩn trên thị trường bất động sản, khi các điều kiện thanh khoản bị thắt chặt và thị trường trái phiếu doanh nghiệp kiểm soát.

Vì thế, NHNN cho biết, sẽ tiếp tục điều hành tăng trưởng tín dụng hợp lý phù hợp với diễn biến kinh tế vĩ mô, góp phần kiểm soát lạm phát, hỗ trợ phục hồi và tăng trưởng kinh tế; tập trung vốn vào các lĩnh vực sản xuất kinh doanh, nhất là các lĩnh vực ưu tiên; kiểm soát tín dụng vào lĩnh vực rủi ro, nâng cao chất lượng tín dụng…

Đáng chú ý, Phó Thống đốc thường trực NHNN Đào Minh Tú nhấn mạnh, năm 2023, kinh tế thế giới dự kiến sẽ tiếp tục phải đối mặt với nhiều khó khăn, thách thức. Kinh tế trong nước thời gian tới đối mặt với thuận lợi và thách thức đan xen. Dự báo nợ xấu của nền kinh tế năm 2023 sẽ gia tăng cùng với chính sách thắt chặt tiền tệ của NHNN. Lãi suất tăng sẽ làm tăng nghĩa vụ trả nợ của bên vay, trong khi kinh tế phục hồi chậm lại, tăng trưởng thấp hơn như nêu trên, dẫn đến nợ xấu tiềm ẩn gia tăng.

Vì vậy, các chuyên gia kinh tế – tài chính dự báo trong năm 2023, nợ xấu nội bảng ở mức 2%, nợ xấu gộp khoảng 4%. Trong khi đó, nợ xấu gộp của hệ thống tổ chức tín dụng khoảng 4,99%, mức cao khi so sánh với các nước trong khu vực.

Báo cáo FiinRatings cho biết, lợi nhuận của các ngân hàng có mức điểm xếp hạng tín nhiệm sơ bộ thấp bị ăn mòn gần như toàn bộ bởi các chi phí dự phòng, trong khi tỷ lệ đòn bẩy lại cao hơn hẳn so với các ngân hàng khác. Các ngân hàng này cũng ít có lợi thế về chi phí vốn do không thu hút được tiền gửi không kỳ hạn từ khách hàng mà phải phát hành trái phiếu và huy động tiền gửi với lãi suất cao so với các ngân hàng lớn, dẫn đến việc biên lãi thuần chỉ ở mức khoảng 2%.

Dự kiến trong năm 2023, FiinRatings cho rằng, biên lãi thuần của các ngân hàng có khả năng bị thu hẹp khi lãi suất huy động tăng mạnh hơn lãi suất cho vay.

Thực tế, từ cuối năm 2022, Ngân hàng Nhà nước cũng đã đưa ra chỉ đạo cho các ngân hàng thương mại giảm lãi suất cho vay theo quy mô và tiềm lực để hỗ trợ doanh nghiệp và nền kinh tế và đề xuất xử lý các ngân hàng tiếp tục tăng lãi suất. Điều này có thể gây khó khăn trong việc huy động vốn cho các ngân hàng quy mô vừa và nhỏ do không còn lợi thế cạnh tranh về lãi suất đối với các ngân hàng lớn.

Trong khi đó, việc giới hạn tỷ lệ vốn ngắn hạn cho vay trung và dài hạn theo lộ trình của Ngân hàng Nhà nước cũng sẽ gây áp lực huy động các nguồn vốn dài hạn hơn (trái phiếu, vốn chủ sở hữu…) tại các ngân hàng.

Với việc dịch bệnh Covid-19 về cơ bản đã được kiểm soát, lộ trình giảm tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung và dài hạn theo Thông tư 22/2019/TT-NHNN và Thông tư 08/2020/TTNHNN vẫn được áp dụng cho đến thời điểm này (giới hạn 34% kể từ ngày 01/10/2022), FiinRatings cho rằng, ít có khả năng Ngân hàng Nhà nước sẽ tiếp tục thực hiện lùi thời gian áp dụng các quy định trên sau khi đã lùi thời hạn một năm nhằm hỗ trợ các ngân hàng trong dịch Covid-19.

Chất lượng tài sản cũng là một yếu tố cần theo dõi, đặc biệt các ngân hàng có tỷ lệ nợ xấu cao cần thực hiện các biện pháp thu hồi và xử lý nợ xấu để cải thiện năng lực tài chính, tránh gây ảnh hưởng đến cả hệ thống và quyền lợi của người gửi tiền.

SSI Research dự báo tỷ lệ nợ xấu sẽ tăng 26 điểm cơ bản lên 1,71% tại các ngân hàng niêm yết) với tỷ lệ hình thành nợ xấu tăng lên 1,3% (từ khoảng 1% trong giai đoạn 2020-2022) dưới tác động của lãi suất cho vay cao hơn.

Top 10 ông lớn ngân hàng “so găng” độ dày vốn, quy mô tổng tài sản

Xét về vốn chủ sở hữu, Vietcombank đang là ngân hàng “giàu” nhất hệ thống. Xét về vốn điều lệ, VPBank là quán quân. Còn nếu xét về tổng tài sản, BIDV là ngân hàng có quy mô lớn nhất hiện nay.

Về quy mô tổng tài sản, năm nay, BIDV vẫn là ngân hàng có tổng tài sản lớn nhất hệ thốn với 2,12 triệu tỷ đồng. Đây là lần đầu tiên một ngân hàng Việt Nam có quy mô tài sản vượt mức 2 triệu tỷ đồng. VietinBank và Vietcombank đứng vị trí tiếp theo với tổng tài sản cùng ở mức hơn 1,8 triệu tỷ đồng.

Như vậy, top 3 ngân hàng có tổng tài sản lớn nhất hệ thống không có gì thay đổi. Tuy nhiên, với tốc độ tăng trưởng tổng tài sản của Vietcombank những năm qua, rất có thể vị trí của top 3 này sẽ có xáo trộn những năm tới. Năm 2022, tổng tài sản của Vietcombank tăng 28,5%, tổng tài sản của BIDV tăng hơn 20% trong khi tổng tài sản của VietinBank chỉ tăng 18,1%.

|

Ở nhóm ngân hàng TMCP tư nhân, top 4 ngân hàng dẫn đầu về quy mô tổng tài sản bám đuổi nhau khá quyết liệt. Trong đó, MB đang dẫn đầu các ngân hàng tư nhân về tổng tài sản (728 nghìn tỷ đồng), tiếp theo là Techcombank với 699 nghìn tỷ đồng. Hai ngân hàng có tổng tài sản trên 600 nghìn tỷ đồng là VPBank (631 nghìn tỷ đồng) và ACB (608 nghìn tỷ đồng). Trong top 10 ngân hàng có quy mô tổng tài sản lớn nhất, 3 ngân hàng còn lại lần lượt là Sacombank, SHB và HDBank.

Tuy vậy, chỉ số đo sự “giàu có” và tiềm lực vốn của các ngân hàng lại nằm ở tổng tài sản và vốn điều lệ.

Về vốn chủ sở hữu, tính đến cuối năm 2022, có 5 ngân hàng có vốn chủ sở hữu vượt 100.000 tỷ đồng. Trong đó, Vietcombank là ngân hàng có vốn chủ sở hữu lớn nhất với 135.789 tỷ đồng, tiếp theo là Techcombank với 113.424 tỷ đồng, VietinBank với 108.304 tỷ đồng, BIDV 104.205 tỷ đồng, VPBank (103.516 tỷ đồng).

Với một ngân hàng thương mại, vốn chủ sở hữu là tấm đệm chống đỡ rủi ro, vốn chủ sở hữu càng cao thì sức chống chịu của ngân hàng càng lớn, đặc biệt trong giai đoạn hoạt động môi trường kinh doanh gặp nhiều khó khăn khủng hoảng. Vốn chủ sở hữu lớn sẽ giúp ngân hàng tạo được uy tín trên thị trường, tăng khả năng huy động vốn và mở rộng tín dụng, đa dạng hóa danh mục cho vay.

Về vốn điều lệ, năm 2022, VPBank vươn lên trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống sau khi thực hiện phương án tăng vốn được ĐHĐCĐ tăng qua.

Các ngân hàng có vốn điều lệ cao tiếp theo lần lượt là BIDV 50.585 tỷ đồng, VietinBank 48.057 tỷ đồng, Vietcombank 47.325 tỷ đồng, MB 45.339 tỷ đồng, Techcombank, SHB (vốn điều lệ trên 30.000 tỷ đồng) và ACB, HDBank, VIB (vốn điều lệ trên 20.000 tỷ đồng)…

Thứ hạng vốn điều lệ của các ngân hàng dự báo sẽ được xáo trộn liên tục khi các kế hoạch tăng vốn lớn vẫn đang trong quá trình chờ được phê duyệt hoặc chờ được thực hiện.

Mới đây, ĐHĐCĐ bất thường Vietcombank thông qua phương án tăng vốn điều lệ từ nguồn lợi nhuận giữ lại năm 2021 và lợi nhuận còn lại luỹ kế đến hết năm 2018. Theo đó, Vietcombank dự kiến sẽ phát hành tối đa gần 2,77 tỷ cổ phiếu để trả cổ tức cho các cổ đông, tăng vốn điều lệ thêm 27.685 tỷ đồng. Nếu thành công, vốn điều lệ ngân hàng sẽ tăng thêm 58,4%, từ hơn 47.325 tỷ đồng lên hơn 75.000 tỷ đồng. Thời gian phát hành cũng được ngân hàng điều chỉnh dự kiến trong năm 2023, 2024.

Thua lỗ vì đầu tư chứng khoán, loạt ngân hàng vẫn thắng lớn

Báo cáo tài chính quý IV/2022 cho thấy, năm vừa qua, 26 ngân hàng niêm yết đã mang về hơn 240.000 tỷ đồng lợi nhuận.

Tín dụng bật tăng mạnh giúp các ngân hàng thắng lớn, trong khi đa phần thua lỗ từ mảng đầu tư chứng khoán, sụt giảm doanh thu thu hồi nợ.

Bức tranh lợi nhuận ngành ngân hàng năm 2022 đã lộ diện sau khi các ngân hàng lần lượt công bố báo cáo tài chính quý IV/2022. Điểm chung của tất cả ngân hàng là mảng đầu tư chứng khoán kinh doanh và đầu tư đều thua lỗ, sụt giảm. Đây cũng là mảng tối nhất trong báo cáo tài chính quý IV/2022 của các ngân hàng.

Trong số các ngân hàng TMCP quốc doanh, VietinBank lỗ lớn nhất từ mảng chứng khoán đầu tư và kinh doanh, với mức lỗ lên tới 126 tỷ đồng (năm 2021 lãi 720 tỷ đồng). Vietcombank lỗ 83 tỷ đồng từ mảng này, giảm 20% so với năm 2021. Tại BIDV, lãi thuần từ mua bán chứng khoán kinh doanh và đầu tư là 227 tỷ đồng, giảm 71% so với năm trước.

Tại khối ngân hàng TMCP tư nhân, năm 2022, hàng loạt ngân hàng cũng lỗ nặng ở mảng đầu tư chứng khoán. ACB ghi nhận 388 tỷ đồng khoản lỗ từ mua bán chứng khoán kinh doanh (cùng kỳ lãi 450 tỷ đồng) và chỉ vỏn vẹn 20,6 tỷ đồng lãi thuần từ mua bán chứng khoán đầu tư (giảm 91,5%). VIB cũng ghi nhận lỗ 176 tỷ đồng từ hoạt động mua bán chứng khoán đầu tư trong khi cùng kỳ lãi 197 tỷ đồng.

Tương tự, hoạt động mua bán chứng khoán kinh doanh của Techcombank lỗ 241 tỷ đồng, thay vì lãi 152 tỷ đồng như năm trước; lãi thuần từ mua bán chứng khoán đầu tư cũng giảm tới 76,4%, về còn 425 tỷ đồng. Tại SHB, lãi thuần từ chứng khoán đầu tư là 144 tỷ đồng, giảm 85%; lãi thuần từ hoạt động kinh doanh khác là 861 tỷ đồng, giảm 19% so với cuối năm 2021…

Ngoài ra, thị trường ngoại hối biến động mạnh năm qua (đặc biệt từ tháng 9/2022) cũng làm nên sự khác biệt trong kết quả kinh doanh các ngân hàng. Lợi thế về nguồn ngoại tệ dồi dào cũng như thị phần giúp các ngân hàng thương mại có vốn nhà nước thắng lợi ở mảng kinh doanh ngoại hối năm qua. Lãi thuần từ hoạt động kinh doanh ngoại hối của Vietcombank năm 2022 đạt 5.761 tỷ đồng, tăng mạnh 31,7% so với năm 2021. Tại BIDV, con số này là 3.140 tỷ đồng, tăng gần 66% và tại VietinBank là 3.570 tỷ đồng, tăng 97%.

Trong khi đó, hàng loạt ngân hàng TMCP tư nhân kém vui về mảng kinh doanh này trong năm 2022. VPBank lỗ tới 618 tỷ đồng từ mảng kinh doanh ngoại hối, cao gấp 8 lần năm 2021. Techcombank lỗ 275 tỷ đồng từ kinh doanh ngoại hối, thay vì lãi 231 tỷ đồng năm 2021. VIB cũng lỗ 275 tỷ đồng từ kinh doanh ngoại hối, tăng 217% so với mức lỗ năm 2021. Tại SHB, HDBank, lãi thuần từ kinh doanh ngoại hối giảm lần lượt 19% và 25%.

Thị trường chứng khoán, ngoại hối năm qua không thuận lợi, song tín dụng tăng trưởng mạnh đã giúp nhiều ngân hàng tăng trưởng lợi nhuận mạnh mẽ. Bên cạnh đó, lãi thuần từ mảng dịch vụ (đặc biệt là thanh toán, bảo hiểm) tăng mạnh cũng giúp các ngân hàng liên tiếp ghi nhận kỷ lục mới về lợi nhuận.

Trong 26 ngân hàng niêm yết, có tới 6 ngân hàng có lợi nhuận vượt 20.000 tỷ đồng và 9 ngân hàng có lợi nhuận vượt 10.000 tỷ đồng trong năm 2022. Có 10 ngân hàng có mức tăng trưởng lợi nhuận từ mức 40% trở lên. Ở chiều ngược lại, có 4 ngân hàng sụt giảm lợi nhuận năm qua là OCB, ABBank, KienLongBank và NCB.

Năm 2022, nhiều ngân hàng ghi nhận tín dụng tăng trưởng mạnh nhất trong vòng nhiều năm trở lại đây. Tại Vietcombank, tín dụng tăng 19,5% giúp thu nhập lãi thuần đạt tới 52.553 tỷ đồng, tăng 26,2% so với năm 2021. Thu nhập lãi thuần tăng mạnh trong khi trích lập dự phòng rủi ro giảm tới 17,5%, còn 9.446 tỷ đồng là nguyên nhân chính giúp Vietcombank tăng trưởng lợi nhuận tới hơn 36%, giữ vững vị trí quán quân lợi nhuận, bỏ xa các ngân hàng khác.

|

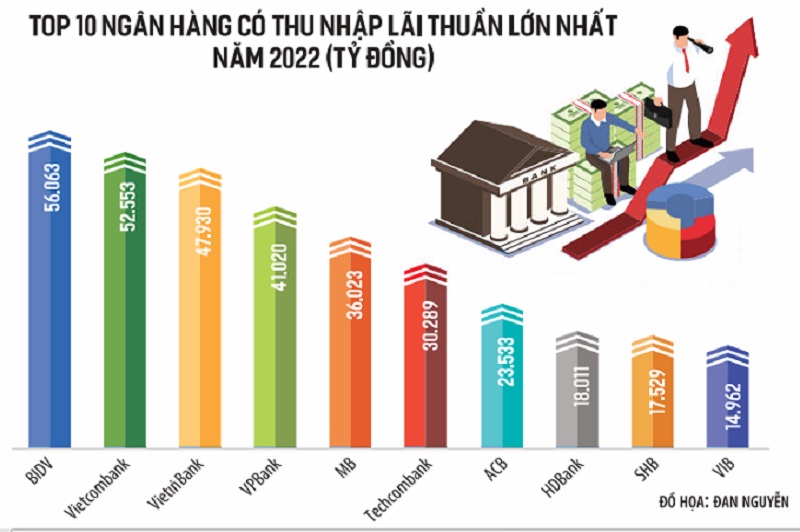

Tại BIDV – ngân hàng có thị phần cho vay lớn nhất – thu nhập lãi thuần lên tới 56.063 tỷ đồng, tăng gần 20%. Dự phòng rủi ro giảm 18,6%, về chỉ còn gần 24.000 tỷ đồng, giúp BIDV đạt được tốc độ tăng trưởng lợi nhuận lên tới 70%, mức cao nhất trong số các ngân hàng lớn trên thị trường.

Tại một số ngân hàng có tăng trưởng thu nhập lãi thuần khiêm tốn, mức tăng trưởng lợi nhuận cũng thấp hơn nhiều so với mặt bằng chung. Chẳng hạn, thu nhập lãi thuần năm 2022 của Techcombank chỉ tăng 13,5% khiến lợi nhuận trước thuế chỉ tăng vỏn vẹn 10%. Tại ACB, thu nhập lãi thuần năm 2022 dù tăng 26,6%, nhưng lợi nhuận tăng tới 43% chủ yếu do giảm trích lập dự phòng. ACB chỉ phải trích lập dự phòng 70 tỷ đồng, tăng 8% so với năm 2021. Các ngân hàng có tốc độ tăng trưởng lợi nhuận cao còn lại như VPBank, MB, SHB… đều nhờ tăng trưởng tín dụng cao.

Bên cạnh mảng kinh doanh chính là tín dụng, năm 2022, các ngân hàng thương mại tiếp tục ghi nhận doanh thu lớn trong mảng dịch vụ, đặc biệt là khối ngân hàng TMCP tư nhân. Lãi thuần từ mảng dịch vụ của VPBank tăng 58,6%, Techcombank tăng 33,6%, SHB tăng 51%, HDBank tăng hơn 53%, ACB tăng 21,8%… Trong khi đó, với một số ngân hàng như Vietcombank, BIDV, MB…, lãi thuần từ dịch vụ giảm nhẹ do giảm một số loại phí hỗ trợ khách hàng.

Một “điểm trừ” của bức tranh toàn cảnh ngân hàng năm 2022 là nợ xấu gia tăng. Tuy vậy, chất lượng tài sản của hệ thống ngân hàng đã tốt hơn nhờ vốn điều lệ và vốn chủ sở hữu được nâng cao, tỷ lệ bao phủ nợ xấu được cải thiện, Hệ số An toàn vốn (CAR) của các ngân hàng cũng cao hơn trước.

Vì sao lợi nhuận một số ngân hàng đi lùi trong quý IV/2022?

Lợi nhuận một số ngân hàng vừa công bố cho thấy sự sụt giảm trong quý IV, song lũy kế cả năm qua, các ngân hàng vẫn đạt kết quả tích cực nhờ thu từ lãi và dịch vụ.

Tại ngân hàng Quân Đội (MB), lợi nhuận MB tăng trưởng âm trong quý IV/2022, nhưng lũy kế cả năm qua ghi nhận lãi trước thuế hơn 22.700 tỷ đồng, tăng 37,5% so với năm trước vượt 12% kế hoạch.

Cụ thể, trong quý IV/2022, loạt hoạt động kinh doanh của MB ghi nhận sụt giảm thu nhập khiến lợi nhuận Ngân hàng tăng trưởng âm. Trong kỳ, thu nhập lãi thuần của MB tăng 34%, ghi nhận trên 9,629 tỷ đồng, song thu nhập từ dịch vụ giảm 9% khi chỉ ghi nhận hơn 1.223 tỷ đồng.

Kinh doanh ngoại hối trong quý IV/2022 của MB cũng giảm gần 13% so với quý cùng kỳ. Đáng chú ý, lãi từ chứng khoán kinh doanh quý này giảm đến 90% (lũy kế cả năm giảm 36%, chỉ còn ghi nhận 141 tỷ đồng); lãi từ mua bán chứng khoán đầu tư giảm 60% trong quý cuối năm 2022 (lũy kế cả năm nhẹ 9%, chỉ còn 1.,315 tỷ đồng).

Lãi từ hoạt động khác của ngân hàng trên cũng giảm mạnh trong quý IV/2022, với mức giảm tương đương 50% (lũy kế cả năm giảm 34%, còn 2.142 tỷ đồng), do giảm thu từ các khoản nợ đã xử lý 39% (còn 1,648 tỷ đồng).

Thêm vào đó, MB trích 8.048 tỷ đồng để dự phòng rủi ro tín dụng, xấp xỉ năm trước (trong đó riêng quý IV/2022 dự phòng rủi ro tín dụng của nhà băng này tăng hơn 78% so với quý cùng kỳ).

Thế nhưng, kết quả Ngân hàng MB vẫn báo lãi trước thuế 22.729 tỷ đồng cả năm 2022, tăng 38%. So với kế hoạch 20.300 tỷ đồng lợi nhuận trước thuế đặt ra cho cả năm qua, MB đã vượt 12% mục tiêu. do đó Ngân hàng báo lãi trước thuế 22,729 tỷ đồng, tăng 38% so năm trước.

Số dư nợ xấu của MB đến cuối năm 2022 tăng 54% lên 5.030 tỷ đồng, trong đó dư nợ nhóm 5 ở mức 2.293 tỷ đồng, tăng gấp 2,8 lần so với cuối năm 2021 (tương đương tăng 819 tỷ đồng), qua đó tỷ lệ nợ xấu tăng từ 0,9% lên 1,09%.

Kết quả kinh doanh trong quý cuối cùng của năm 2022 tại VPBank cũng kém khả quan hơn so với 3 quý trước đó. Theo đó, lợi nhuận trước thuế quý IV/2022 của ngân hàng này chỉ đạt 1.383 tỷ đồng, giảm 47% so với cùng kỳ năm 2021.

Trong khi về thu nhập, nhiều mảng kinh doanh của VPBank, đặc biệt là hoạt động cốt lõi vẫn có tăng trưởng tích cực trong quý IV. Cụ thể, thu nhập lãi thuần của ngân hàng tăng 20,6% so với cùng kỳ và đạt 10.282 tỷ đồng, lãi từ hoạt động dịch vụ tăng 57% lên 1.881 tỷ đồng, lãi từ hoạt động khác tăng 54% lên 898 tỷ đồng. Chỉ riêng hoạt động kinh doanh ngoại hối kém khả quan (bị lỗ 340 tỷ đồng). Hoạt động mua bán chứng khoán có lãi 46 tỷ, giảm 94% so với cùng kỳ.

Nhưng nguyên nhân chủ yếu do ngân hàng tăng mạnh chi phí hoạt động và chi phí dự phòng rủi ro. Cụ thể, chi phí dự phòng quý IV/2022 của VPBank tăng 31% so với cùng kỳ lên 7.320 tỷ đồng. Nợ xấu của VPBank hợp nhất (bao gồm công ty tài chính) là 4,73%. Đối với ngân hàng riêng lẻ, Tỷ lệ này tăng nhẹ từ 1,98% năm 2021 lên 2,19%. Chi phí hoạt động tăng tới 42% lên 4.065 tỷ đồng.

Mặc dù lợi nhuận quý IV/2022 sụt giảm đáng kể, nhưng VPBank vẫn ghi nhận lợi nhuận năm 2022 tăng 47,7%, đạt 21.219 tỷ đồng trước thuế, lọt Top 5 ngân hàng có lãi cao nhất. Động lực tăng trưởng của ngân hàng chủ yếu ở những tháng đầu năm, đặc biệt là trong quý 1 ngân hàng có lợi nhuận đột biến nhờ thỏa thuận độc quyền bancassurance.

Lợi nhuận của VPBank cũng chủ yếu nhờ ngân hàng mẹ (đạt hơn 24.000 tỷ đồng trong năm qua), cho thấy kết quả kinh doanh của các công ty con, đặc biệt là công ty tài chính đi xuống rõ rệt trong năm vừa qua.

ABBank cũng vừa công bố báo cáo tài chính quý IV/2022 với lợi nhuận trước thuế lỗ 45 tỷ đồng lãi trước thuế. Theo giải trình báo cáo tài chính tại ABBank, do lạm phát và môi trường lãi suất, tỷ giá biến động đã kéo theo lợi nhuận trước thuế năm 2022 tại ngân hàng này giảm 13% so với cùng kỳ, chỉ hoàn thành 55% mục tiêu kế hoạch năm.

Mặc dù nguồn thu chính là lãi thuần tại ngân hàng này tăng 22% so với năm trước, tương ứng đạt 3.735 tỷ đồng, tuy nhiên các nguồn thu ngoài lãi lại sụt giảm với lãi từ dịch vụ giảm 34%, còn 232 tỷ đồng và lãi từ kinh doanh ngoại hối giảm 53%, còn 193 tỷ đồng.

Ngoài ra, hoạt động khác thu về khoản lãi hơn 415 tỷ đồng, tăng 62% trong khi phí hoạt động chỉ tăng 8%, lên gần 2.043 tỷ đồng.

Trong kỳ, ABBank trích ra gần 249 tỷ đồng dự phòng rủi ro, cùng với các khoản dự phòng từ những quý trước đó, ngân hàng này đã chi tổng cộng gần 777 tỷ đồng. Do đó, ABBank chỉ thu về 1.702 tỷ đồng lợi nhuận trước thuế, giảm 13% so với năm trước. So với kế hoạch 3.079 tỷ đồng lãi trước thuế đặt ra cho cả năm 2022, ABBank chỉ thực hiện được 55% mục tiêu.

Big 4 ngân hàng sắp có thêm khoảng 150.000 tỷ đồng thanh khoản để cho vay thêm?

NHNN không nới tỷ lệ LDR từ 85% lên 90% như kỳ vọng của các ngân hàng, song bổ sung quy định giúp các ngân hàng thương mại thêm dư địa thanh khoản, hỗ trợ lãi suất, tín dụng.

Ngân hàng Nhà nước (NHNN) cho biết đã ban hành Thông tư 26/2022/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài. Thông tư có hiệu lực từ 31/12/2022.

Trái với kỳ vọng trước đó, Thông tư mới không nới trần tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) từ mức 85% hiện nay lên 90%. Tuy nhiên, Thông tư cho phép các ngân hàng được tính một phần tiền gửi có kỳ hạn của Kho bạc Nhà nước vào cấu phần huy động.

Tỷ lệ này được khấu trừ theo lộ trình giảm dần, cụ thể là từ ngày Thông tư có hiệu lực thi hành đến hết năm nay, trừ 50% số dư tiền gửi Kho bạc Nhà nước. Từ ngày 1/1/2024 đến 31/12/2024, trừ 60% số dư tiền gửi Kho bạc Nhà nước. Từ ngày 1/1/2025 đến ngày 31/12/2025, trừ 80% số dư tiền gửi Kho bạc Nhà nước. Từ ngày 1/1/2026, trừ 100% số dư tiền gửi Kho bạc Nhà nước.

|

| Big 4 ngân hàng có thêm dư địa thanh khoản |

Quy định trên sẽ giúp các ngân hang thương mại có vốn nhà nước (nhóm big 4), bao gồm: Vietcombank, Agribank, BIDV, VietinBank có thêm thanh khoản để cho vay.

Trao đổi với báo chí cuối năm 2022, ông Lưu Hoàng, Cục trưởng Cục Quản lý ngân quỹ, Kho bạc Nhà nước cho biết, hiện tồn quỹ của ngân sách trung ương, địa phương… đang ở mức trên 900.000 tỷ đồng. Trong đó, gần 700.000 tỷ đồng đang được gửi không kỳ hạn tại Ngân hàng Nhà nước theo quy định tại Thông tư 58 Bộ tài chính với lãi suất 0,8%/năm. Gần 270.000 tỷ đồng còn lại gửi tại 4 ngân hàng thương mại do nhà nước nắm cổ phần chi phối là VietinBank, Vietcombank, Agribank và BIDV (nhóm “Big4”) kỳ hạn 1-3 tháng, lãi suất trung bình 6%/năm.

Báo cáo tài chính quý IV/2022 của các ngân hàng thương mại cũng cho thấy, số dư tiền gửi mà Kho bạc Nhà nước gửi tại các ngân hàng big 4 ước khoảng 300.000 tỷ đồng.

Với quy định của Thông tư 26, ngay năm 2022, các ngân hàng thương mại sẽ có thêm khoảng 135.000 – 150.000 tỷ đồng thanh khoản, có thể bổ sung vào cho vay. Đây cũng là yếu tố hỗ trợ giúp các ngân hàng này ổn định lãi suất cho vay năm nay.

Vàng bật tăng mạnh sau khi Fed nâng thêm 0,25% lãi suất

Giá vàng giao ngay trên thị trường quốc tế phiên cuối tuần bật tăng mạnh tăng thêm hơn 20 USD/ounce lên trên 1.953 USD/ounce sau khi Cục Dự trữ Liên bang Mỹ (Fed) tăng thêm 0,25% lãi suất USD.

Đúng như thị trường dự báo trước đó, Ủy ban Thị trường Mở Liên bang Mỹ (FOMC) quyết định nâng lãi suất 25 điểm cơ bản lên 4,5% – 4,75%, mức cao nhất kể từ tháng 10/2007.

Trước đó, trong năm 2022, Fed đã 4 lần nâng lãi suất 75 điểm cơ bản trước khi giảm xuống 50 điểm cơ bản trong tháng 12/2022.

Trong các tuyên bố công khai gần nhất, nhiều quan chức nhận định ít nhất, Fed có thể giảm bớt mức nâng lãi suất mà không báo hiệu chấm dứt nâng lãi suất.

|

Thực vậy, Fed nâng 25 điểm cơ bản, báo hiệu sẽ tiếp tục nâng lãi suất trong sáng ngày 2/02/2023 (giờ Việt Nam) và không đưa ra dấu hiệu nào cho thấy họ sắp tới cuối chu kỳ nâng lãi suất.

Chủ tịch Fed Jerome Powell Trong tuyên bố sau cuộc họp, Fed cho biết, lạm phát đã hạ nhiệt phần nào, nhưng vẫn còn cao. Động thái này đánh dấu đợt nâng lãi suất chuẩn thứ 8 kể từ tháng 3/2022 trong một nỗ lực kìm hãm lạm phát vốn có lúc ở đỉnh 40 năm.

Giá vàng tăng lên mức cao nhất trong 9 tháng qua sau khi Fed công bố nâng lãi suất thêm 25 điểm cơ bản đúng như các nhà đầu tư lẫn chuyên gia kinh tế dự báo trước đó. Vì thế, giá vàng giao tháng 4/2023 trên thị trường quốc tế còn tăng lên 1.973 USD/ounce.

Trái với sự tăng vọt của giá vàng hôm nay, USD giảm xuống mức thấp mới gần đây. Chỉ số USD Index, thước đo sức mạnh của đồng bạc xanh so với các đồng tiền chủ chốt khác đóng cửa ở mức xấp xỉ 101 điểm.

Vàng, một hàng hoá được định giá bằng đồng bạc xanh, rất nhạy cảm với việc tăng lãi suất của Mỹ, vì nó làm tăng chi phí cơ hội của việc nắm giữ tài sản không sinh lãi và ngược lại.

Trước đó, thị trường đang mong chờ các tín hiệu cho thấy Fed sẽ sớm chấm dứt nâng lãi suất tại cuộc họp lần này. Tuy nhiên, tuyên bố mới nhất không hề có các dấu hiệu đó.

Vì thế, trái chiều với đà tăng của vàng, chứng khoán Mỹ lúc đầu rớt mạnh sau tuyên bố họp của Fed, với Dow Jones sụt hơn 300 điểm. Tuy nhiên, sau đó thị trường đồng loạt quay đầu khởi sắc trở lại.

Các chuyên gia phân tích của Standard Chartered nhận định cuộc họp báo của Chủ tịch Fed Jerome Powell là tương đối ôn hòa, báo hiệu mức lãi suất cao nhất sắp đạt được và nhấn mạnh lạm phát giảm đã giúp giá vàng tăng khi USD suy yếu và lãi suất thực giảm.

Theo Standard Chartered, vàng đã tìm thấy sự hỗ trợ lớn từ những thông tin bổ sung của ngân hàng trung ương và vị thế của các nhà đầu tư vàng được nâng lên trong giai đoạn này, gợi ý rằng nhiều yếu tố vĩ mô đã được phản ánh vào giá và giá có thể sẽ đạt đỉnh trong quý I/2023.

Chính sách tiền tệ của Fed thường có độ trễ tới nền kinh tế, tức khi Fed nâng lãi suất, nền kinh tế cần có thời gian để điều chỉnh.

Các quan chức Fed vẫn quyết tâm kéo giảm lạm phát, mặc dù cho biết số liệu gần đây cho thấy áp lực có thể đã giảm bớt. Chỉ số giá tiêu dùng (CPI) tháng 12/2022 của Mỹ giảm 0,1% so với tháng trước đó và tăng 6,5% so với cùng kỳ và hiện thị trường đang chờ đợi CPI tháng 1/2023 của Mỹ.

Trước xu hướng tăng vọt của giá vàng quốc tế sáng nay lên trên ngưỡng 1.950 USD/ounce, giá vàng trong nước cũng tăng theo nhưng chỉ ở mức độ nhẹ khoảng 300.000 – 400.000 đồng/lượng ở cả chiều mua vào và bán ra.

Cụ thể, Công ty Vàng bạc đá quý Sài Gòn (SJC) niêm yết giá 66,8-67,6 triệu đồng/lượng (mua-bán). Quy đổi tương đương, kim loại quý đang có giá 55,6 triệu đồng/lượng (chưa bao gồm thuế, phí). Như vậy, mỗi lượng vàng miếng SJC hiện cao hơn thế giới 12 triệu đồng.

Sáng nay, Ngân hàng Nhà nước giảm tỷ giá trung tâm 2 đồng/USD, xuống còn 23.608 đồng/USD. Các ngân hàng thương mại giữ nguyên giá USD ở mức thấp. Vietcombank mua USD với giá 23.250 – 23.280 đồng/USD, bán ra 23.620 đồng/USD.

Nhiều ngân hàng đạt lợi nhuận tỷ USD

Không chỉ có quán quân Vietcombank đạt lợi nhuận trước thuế 37.300 tỷ đồng trong năm qua mà còn nhiều nhà băng khác cũng ghi nhận lợi nhuận tỷ USD trong 2022.

Theo báo cáo tài chính vừa được công bố, đã có 6 ngân hàng đạt mức lợi nhuận trên 20.000 tỷ đồng trong năm 2022.

Trong đó, Vietcombank dẫn đầu về lợi nhuận toàn ngành với hơn 37.300 tỷ đồng lãi trước thuế, theo sau là Techcombank, BIDV, MB, VPBank, VietinBank.

Vietcombank tiếp tục giữ vững vị trí quán quân với lợi nhuận trước thuế cao nhất lịch sử đạt gần 37.359 tỷ đồng, tăng gần 36% so với năm trước. Động lực chính thúc đẩy lợi nhuận ngân hàng đến từ thu nhập lãi thuần tăng gần 11.000 tỷ đồng và giảm chi phí dự phòng rủi ro hơn 2.000 tỷ đồng.

Hai ngân hàng quốc doanh khác là VietinBank và BIDV cũng có kết quả kinh doanh khả quan, đều hoàn thành kế hoạch đã được đại hội đồng cổ đông đề ra.

Trong đó, lợi nhuận trước thuế hợp nhất của VietinBank đạt hơn 21.113 tỷ đồng, cao hơn 20% so với năm 2021. BIDV tăng trưởng ấn tượng (tới 70%), lợi nhuận hợp nhất trước thuế đạt 23.058 tỷ đồng, xấp xỉ 1 tỷ USD.

Nhưng không chỉ có nhóm ngân hàng có vốn nhà nước, bên cạnh đó nhóm tư nhân cũng gặt hái được con số lợi nhuận tỷ USD trong năm rồi.

Cụ thể, Techcombank tiếp tục dẫn đầu với lợi nhuận hợp nhất trước thuế đạt 25.600 tỷ đồng, tăng 10% so với năm trước. Dù đứng thứ hai toàn hệ thống, nhưng so với kế hoạch lợi nhuận 27.000 tỷ đồng đề ra hồi đầu năm, ngân hàng này mới thực hiện được gần 95%.

Sau Techcombank, lợi nhuận trước thuế năm 2022 của MB đạt 22.729 tỷ đồng, tăng 38% so với năm 2021. Ngân hàng này tiếp tục duy trì tốc độ tăng trưởng lợi nhuận tốt trong năm qua khi quy mô dư nợ cho vay khách hàng tăng mạnh mẽ tới 26,7%, lên 460.574 tỷ đồng.

VPBank là cái tên tiếp theo khi kết thúc năm 2022, lợi nhuận trước thuế của VPBank hợp nhất tăng 48% so với năm trước. Trong đó, tại ngân hàng riêng lẻ đạt hơn 24 nghìn tỷ đồng, thể hiện kết quả tích cực qua các chỉ số hiệu quả như chỉ số lợi nhuận trên tổng tài sản (ROA), chỉ số lợi nhuận trên vốn chủ sở hữu (ROE) và chỉ số chi phí trên thu nhập (CIR) lần lượt đạt 3,7%, 25,6% và 19,3%, nằm trong top dẫn đầu của thị trường.

Dù lợi nhuận quý IV/2022 giảm 47% so với cùng kỳ, song nhờ kết quả kinh doanh tích cực của những quý trước đó, VPBank vẫn lọt vào nhóm tăng trưởng mạnh nhất hệ thống.

Ngoài ra, Agribank nhiều khả năng cũng sẽ có lợi nhuận vượt 20.000 tỷ đồng trong năm 2022. Trước đó, ngân hàng này báo lãi 6 tháng đầu năm tăng mạnh 60% lên hơn 15.000 tỷ đồng, cao hơn cả VietinBank, Techcombank.

Đồng thời, các ngân hàng tư nhân khác gồm ACB, VIB và HDBank đều ghi nhận lợi nhuận trước thuế năm 2022 trên 10.000 tỷ đồng. Nhóm ngân hàng có lợi nhuận dưới 1.000 tỷ đồng bao gồm: Kienlongbank, PG Bank, Ngân hàng Bản Việt, Saigonbank và NCB.

Các nhận định đưa ra, ngân hàng vẫn sống khỏe trong năm qua nhờ tăng trưởng tín dụng ở mức cao. Số liệu của Ngân hàng Nhà nước cho thấy, tăng trưởng tín dụng toàn nền kinh tế tính đến hết ngày 31/12/2022 đạt 14,5%, cao hơn mức đạt được của năm 2021 là 13,61%.

Cùng với sự mở rộng mạnh mẽ của quy mô tín dụng, tỷ lệ thu nhập lãi cận biên (NIM) tiếp tục duy trì ở mức cao do sự gia tăng đáng kể của tiền gửi Kho bạc nhà nước và tiền gửi không kỳ hạn (CASA), qua đó hỗ trợ đà tăng của thu nhập lãi thuần.

Bên cạnh thu nhập lãi thuần, nhiều ngân hàng cũng ghi nhận những khoản thu đột biến đến từ phí bảo hiểm trả trước và thu hồi nợ xấu trong năm 2022 như VPBank, ACB, VietinBank và Sacombank…

Tuy nhiên, tăng trưởng tín dụng năm 2023 được dự báo thấp hơn năm trước, áp lực chi phí đầu vào tiếp tục tăng khiến biên lãi thuần (NIM) thu hẹp nên lợi nhuận ngân hàng sẽ chỉ tăng trưởng khoảng 10-13% trong năm nay.

Các tổ chức tín dụng (TCTD) tỏ ra thận trọng hơn khi dự báo cho thời gian tới với 56,4-75,4% TCTD kỳ vọng tình hình kinh doanh cải thiện hơn trong quý I và cả năm 2023, nhưng mức độ kỳ vọng cải thiện thấp hơn so với năm 2022.

95,3% TCTD kỳ vọng lợi nhuận tăng trưởng dương trong năm 2023 so với năm 2022, 2,8% TCTD dự kiến lợi nhuận tăng trưởng âm và 1,9% dự kiến lợi nhuận không thay đổi.

Vàng vẫn đứng sau nhiều kênh đầu tư về hiệu quả sinh lời

Sát ngày Vía Thần tài, giá vàng vọt tăng mạnh. Tuy vậy, năm 2023 – theo các chuyên gia – không phải là năm của vàng. So với nhiều kênh đầu tư khác, vàng vẫn đứng sau về khả năng sinh lời.

Năm 2023 không phải là năm của vàng

Mở đầu phiên giao dịch đầu tiên sau dịp nghỉ Tết Nguyên đán, giá vàng trong nước tăng vọt đón ngày Thần tài, dù giá vàng thế giới giảm nhẹ. Năm nay, các nhà vàng chuẩn bị lượng hàng lớn để chuẩn bị cho ngày lễ Thần tài diễn ra vào ngày mai (10/1 âm lịch).

Tập đoàn DOJI cho biết, để chuẩn bị cho Lễ hội Vàng – Gold Festival 2023, Tập đoàn DOJI đã tung ra 450.000 sản phẩm vàng đa dạng để phục vụ nhu cầu mua vàng của người dân cả nước, tăng 18% so với năm 2022. Các doanh nghiệp vàng khác cũng cho biết, lượng sản phẩm phục vụ ngày lễ Thần tài tăng 10 – 20% so với cùng kỳ năm ngoái.

Theo nhận định của giới chuyên gia, giá vàng thế giới năm 2023 sẽ phục hồi khá tích cực, do kinh tế thế giới còn nhiều bất ổn, nhiều nền kinh tế lớn có khả năng suy thoái. Hội đồng Vàng thế giới (WGC) cho rằng, năm 2023, vàng vẫn là tài sản chiến lược quan trọng và vẫn là kênh đầu tư tốt. Trong khi đó, nhiều tổ chức tài chính quốc tế nhận định, giá vàng sẽ chạm mốc 2.000 USD/ounce năm 2023

Mặc dù vậy, do đặc điểm của thị trường Việt Nam, khả năng sinh lời từ đầu tư vàng vật chất không cao.

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư của Maybank Investment Bank cho rằng, năm 2023 không phải là năm của vàng.

“Trong trường hợp các thị trường tài chính đi lên năm 2023, vàng sẽ hưởng lợi, song khó vượt đỉnh 2.075 USD/ounce. Tuy vậy, với nhà đầu tư Việt Nam, năm 2023 không phải là năm đầu tư của vàng do giá vàng trong nước cao hơn nhiều so với giá vàng thế giới. Lợi nhuận từ kênh đầu tư vàng vật chất có thể còn thấp hơn kênh gửi tiết kiệm. Nếu so sánh với các kênh đầu tư khác (ví dụ chứng khoán, trái phiếu doanh nghiệp…) vàng càng xếp sau về hiệu quả sinh lời”, ông Khánh nhận định.

TS. Nguyễn Trí Hiếu, chuyên gia kinh tế cho rằng, diễn biến giá vàng thời gian tới phụ thuộc nhiều vào tình hình chiến sự Nga – Ukraine. Nếu tình hình chiến sự diễn biến căng thẳng hơn, giá vàng sẽ tăng mạnh. Tuy nhiên, đây là kênh đầu tư rất rủi ro, nhất là đầu tư ngắn hạn.

Nhiều kênh đầu tư vượt xa vàng về khả năng sinh lời

Theo phân tích của giới chuyên gia tài chính, xét về mức độ an toàn, năm 2023, vàng vẫn đứng sau nhiều kênh đầu tư khác như trái phiếu chính phủ, tiết kiệm ngân hàng, bảo hiểm, trái phiếu doanh nghiệp (ngoại trừ trái phiếu bất động sản).

Còn xét về khả năng sinh lời, vàng đứng sau rất nhiều kênh đầu tư khác như chứng khoán, bất động sản, tài sản số, ngoại tệ… thậm chí là cả tiền gửi tiết kiệm.

Theo TS. Nguyễn Trí Hiếu, gửi tiết kiệm là kênh đầu tư khả quan nhất nửa đầu năm 2023 do triển vọng hồi phục của thị trường chứng khoán chưa chắc chắn và lãi suất tiết kiệm vẫn duy trì ở mức cao (9 – 10%/năm kỳ hạn 6 tháng).

Dù mức độ tăng lãi suất của Fed sẽ chậm lại, song nhiều khả năng lãi suất sẽ được Fed tiếp tục tăng ít nhất cho đến hết quý I/2023 và duy trì ở mức này đến tận cuối năm. Điều này đồng nghĩa mặt bằng lãi suất tiết kiệm ở Việt Nam chưa thể giảm. Mặc dù lãi suất cho vay đang được Chính phủ, Ngân hàng Nhà nước tạo sức ép giảm, song mặt bằng lãi suất tiết kiệm dự báo sẽ duy trì ở mức hấp dẫn so với các kênh đầu tư khác trong năm nay.

Tuy vậy, kênh đầu tư được nhiều người quan tâm nhất hiện nay là chứng khoán. Theo TS. Cấn Văn Lực, chuyên gia kinh tế, triển vọng của thị trường cổ phiếu Việt Nam năm 2023 rất khả quan với mức tăng trưởng của Chỉ số VN-Index ở mức 10 – 15% trong năm 2023. Tất nhiên, kênh đầu tư này phù hợp với những nhà đầu tư có kiến thức về thị trường tài chính, có khả năng phân tích tình trạng hoạt động của doanh nghiệp và dùng ít đòn bẩy tài chính.

Có rất nhiều kịch bản với thị trường chứng khoán được giới chuyên gia đưa ra, dù ở kịch bản nào, thị trường cũng diễn biến khá tích cực. Thực tế, từ đầu năm đến nay, chỉ trong 4 tuần đầu năm, nhiều mã chứng khoán đã tăng 40 – 50%.

Ông Phan Dũng Khánh đưa ra hai kịch bản cho thị trường chứng khoán năm nay. Theo kịch bản thứ nhất, Chỉ số VN-Index sẽ đạt mức 1.300 – 1.400 năm 2023, có thể tiệm cận đỉnh cũ. Còn theo kịch bản thứ hai, thị trường chứng khoán sẽ có nửa đầu năm khó khăn và diễn biến tốt hơn nửa cuối năm.

Nếu thị trường đi theo kịch bản thứ nhất, thì nhiều khả năng năm 2024, chứng khoán sẽ suy yếu và tích lũy trong 1-3 năm trước khi tăng tiếp. Tất nhiên, dù có giảm, chứng khoán cũng khó quay lại mức đáy năm 2022. Còn nếu diễn biến theo kịch bản ít tích cực, thị trường sẽ có xu hướng phục hồi dần đều những năm tới.

“Các nhà đầu tư cần theo dõi các tín hiệu để biết thị trường sẽ đi theo kịch bản nào để có quyết định đúng đắn. Theo đó, tín hiệu quan trọng nhất là lực bán và sức hấp thụ của thị trường, tín hiệu thứ hai là diễn biến của Chỉ số USD Index”, ông Khánh khuyến nghị.

Cũng theo chuyên gia này, thị trường bất động sản thường phục hồi sau thị trường chứng khoán 6 – 9 tháng, điều này có nghĩa điểm mua bất động sản sẽ rơi vào cuối quý IV/2023 hoặc sang năm 2024.

Dù theo bất kỳ kịch bản nào, thứ tự phục hồi của thị trường tài sản luôn theo thứ tự đầu tiên là thị trường tài sản số, tiếp đến là chứng khoán và bất động sản. Vì vậy, ngay cả nhà đầu tư “căm ghét” thị trường tài sản số thì vẫn nên theo dõi diễn biến của các thị trường để có quyết định đúng đắn. Thực tế, từ đầu năm đến nay, giá bitcoin đã tăng giá gần 50% sau khi rớt thảm năm 2022, thị trường chứng khoán sau đó cũng đang từng bước phục hồi.

Muốn hạ lãi suất, phải chờ tháo nghẽn thanh khoản

Tuần này, gần như chắc chắn, Cục Dự trữ Liên bang Mỹ (Fed) sẽ tăng lãi suất thêm 0,25 điểm phần trăm. Trong nước, việc hạ nhiệt lãi suất phụ thuộc rất nhiều vào yếu tố cung tiền và thanh khoản hệ thống.

|

Ủy ban Thị trường mở Liên bang (FOMC) – cơ quan hoạch định chính sách của Fed – đang tổ chức phiên họp chính sách, thảo luận về vấn đề lãi suất (cuộc họp diễn ra ngày 31/1 và 1/2/2023). Quyết định tăng lãi suất sẽ được công bố vào sáng mai (2/2 – giờ Việt Nam).

Theo nhận định của giới chuyên gia, có tới 99% khả năng Fed sẽ đưa ra quyết định tăng lãi suất 0,25 điểm phần trăm tại phiên họp lần này. Năm 2022, Fed đã tăng lãi suất 7 lần để đối phó với lạm phát tăng phi mã, làm dấy lên lo ngại nguy cơ suy thoái. Bước tăng lãi suất nhỏ hơn sẽ giúp Fed có thêm thời gian đánh giá tác động của chính sách thắt chặt tiền tệ với nền kinh tế.

Ngoài sức ép tăng lãi suất từ Fed, lãi suất trong nước còn tiếp tục nóng do các yếu tố nội tại, chủ yếu là do cung tiền năm 2022 giảm và thanh khoản nền kinh tế bị nghẽn, thị trường trái phiếu doanh nghiệp bị đóng băng…

Sau Tết Nguyên đán, lãi suất tiền gửi trên thị trường tiếp tục duy trì ở mức cao và có sự phân hóa mạnh mẽ. Theo đó, khối ngân hàng thương mại có vốn nhà nước vẫn duy trì được mức lãi suất huy động 7,4%/năm kỳ hạn 12 tháng, trong khi các ngân hàng cổ phần nhỏ có thể đẩy lãi suất tiền gửi lên tới 11-12%/năm cùng kỳ hạn (mức lãi suất thỏa thuận này chỉ áp dụng với các khoản tiền gửi lớn).

Theo FiinGroup, Fed có thể tăng lãi suất điều hành lên mức 5% năm nay và duy trì mức này đến hết năm 2023, đồng thời với việc giảm quy mô bảng cân đối. Ở trong nước, thanh khoản thị trường chưa thể sớm cải thiện do ách tắc về giải ngân vốn đầu tư công, thiếu vắng các biện pháp mang tính hỗ trợ thị trường trái phiếu doanh nghiệp và bất động sản. Với tác động kép của cả thị trường trong nước và thế giới, các chuyên gia phân tích của Fiin Group cho rằng, lãi suất trong nước chưa thể giảm ít nhất trong 6-12 tháng tới.

“Với dự báo này, chúng tôi cho rằng, mặt bằng lãi suất trong nước khó có thể giảm trước năm 2024, đặc biệt khi điểm nghẽn về thanh khoản hiện vẫn chưa được xử lý”, báo cáo nhấn mạnh.

Dù vậy, so với trước Tết, lãi suất huy động đã bớt nóng phần nào. Hiện lãi suất áp dụng niêm yết công khai tại hầu hết các ngân hàng đều đã hạ nhiệt về mức dưới 9,5%/năm, đúng như các ngân hàng đã cam kết với Hiệp hội Ngân hàng Việt Nam trước Tết. Hàng loạt ngân hàng như Techcombank, Sacombank, SaigonBank, BacABank… đã giảm 0,2 – 0,3%/năm lãi suất một số kỳ hạn so với trước Tết.

Hiện tại, Ngân hàng Nhà nước (NHNN) đang tiếp tục có các động thái bơm tiền hỗ trợ thanh khoản cho thị trường. Trong phiên giao dịch đầu tiên sau Tết Nguyên đán, NHNN đã bơm ròng hơn 8.500 tỷ đồng ra thị trường qua thị trường mở.

Phó thống đốc NHNN Đào Minh Tú khẳng định, năm nay, NHNN tiếp tục thực hiện chính sách lãi suất, tỷ giá linh hoạt để đảm bảo được niềm tin của doanh nghiệp, người dân. Trong điều kiện thuận lợi, NHNN sẽ tiếp tục chỉ đạo các ngân hàng thương mại cắt giảm chi phí để giảm bớt lãi suất so với mức giảm lãi suất đã cam kết, đồng thuận vào cuối năm 2022.

Các chuyên gia phân tích cho rằng, cung ngoại tệ dồi dào hơn, thanh khoản ngoại tệ cải thiện, sức ép tỷ giá giảm mạnh là cơ hội để NHNN tăng mua ngoại tệ dự trữ, tăng cung tiền đồng, giảm áp lực lên mặt bằng lãi suất trong nước.

Lãi suất cho vay đang trở thành mối bận tâm lớn nhất nhì của doanh nghiệp năm nay. TS. Lê Xuân Nghĩa cho rằng, lãi suất cho vay ở Việt Nam đang quá cao, làm sụt giảm sức cạnh tranh của doanh nghiệp. Theo chuyên gia này, nhiều doanh nghiệp đang chọn phương án sản xuất cầm chừng vì càng làm càng lỗ.

Lãi suất năm 2023 khó tăng, song dự báo mặt bằng cao hiện nay sẽ được duy trì hết năm 2023, gây ra nhiều lo ngại.

Trong báo cáo vĩ mô mới phát hành, Công ty cổ phần Chứng khoán Agribank (Agriseco) nhận định, mặt bằng lãi suất trong nước có thể duy trì cao đến nửa đầu năm 2023, sau đó giảm dần vào năm 2024, khi Fed bắt đầu lộ trình giảm lãi suất. Riêng lãi suất điều hành dự báo ổn định năm nay. Lãi suất cho vay dự báo đạt đỉnh cuối quý I/2023, duy trì tới cuối năm trước khi giảm vào đầu năm 2024, tạo dư địa cho vay hỗ trợ nền kinh tế phục hồi, tập trung ở các nhóm ưu tiên, các động lực tăng trưởng kinh tế (tiêu dùng, đầu tư, xuất khẩu, xây dựng khu công nghiệp, nhà ở xã hội, nhà ở công nhân).

Hiện tại, NHNN đang nỗ lực kéo giảm mặt bằng lãi suất cho vay thông qua việc hỗ trợ hệ thống. Tuy vậy, khả năng chỉ khi thị trường trái phiếu doanh nghiệp được khai thông, thanh khoản ngân hàng yếu được hỗ trợ kịp thời và khi các đợt tăng lãi suất của Fed kết thúc, thì lãi suất trong nước mới có thể bước vào chu kỳ hạ.

Các doanh nghiệp đang ngóng đợi việc sửa đổi Nghị định 65/2022/NĐ-CP về trái phiếu riêng lẻ. Trong khi đó, các ngân hàng mong chờ NHNN sớm sửa đổi các quy định về tỷ lệ an toàn hoạt động để giảm sức ép dự trữ thanh khoản, có thể giải phóng thêm một lượng vốn ra nền kinh tế.

Trong khi lãi suất đầu vào chưa thể hạ nhiệt, các ngân hàng thương mại (đặc biệt là các ngân hàng có vốn nhà nước) đã thực hiện giảm lãi suất hỗ trợ doanh nghiệp, đặc biệt là Agribank, Vietcombank, BIDV, VietinBank. Mặc dù vậy, không phải doanh nghiệp nào cũng có khả năng tiếp cận vốn từ nhóm ngân hàng Big 4.

Theo ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, nếu lãi suất không giảm, thì sẽ là thách thức vô cùng lớn cho thị trường vốn và cho mục tiêu tăng trưởng kinh tế năm 2023, cũng như những cân đối lớn cho các năm tiếp theo.

Ở góc độ khả năng tạo lợi nhuận của doanh nghiệp, tỷ suất lợi nhuận trên tổng vốn đầu tư (ROIC = Return on Invested Capital) của toàn bộ doanh nghiệp niêm yết phi tài chính chỉ xung quanh 10-11% trong 5-7 năm qua (trừ năm 2020 giảm mạnh do Covid-19). Ở góc độ chi phí vốn vay bình quân cho doanh nghiệp, nếu lãi suất cho vay bình quân cao hơn mức này, thì về cơ bản và dài hạn, doanh nghiệp không thể tạo ra giá trị cho cổ đông.

Ở góc độ lựa chọn kênh đầu tư so với tiết kiệm, nếu lãi suất huy động ngân hàng tiếp tục duy trì như hiện nay (9-10%), rất khó để người dân chuyển tiền qua kênh đầu tư và sẽ ưu tiên phân bổ vốn nhàn rỗi với tiền gửi và tiết kiệm. Do đó, doanh nghiệp khó có thể huy động vốn cho đầu tư phát triển.

Trao đổi với phóng viên Báo Đầu tư, TS. Lê Xuân Nghĩa, chuyên gia kinh tế cho rằng, giải pháp khả thi nhất để giảm lãi suất hiện nay là tăng cung tiền. Với lạm phát kỳ vọng 4,5% trong năm 2023, lãi suất huy động phải kéo về mức 6-7%/năm là phù hợp, khi đó, lãi suất cho vay sẽ không trở nên quá sức với doanh nghiệp.

Năm nay, NHNN định hướng tín dụng tăng trưởng 14-15%, tương đương sẽ có khoảng 1,3-1,5 triệu tỷ đồng được hệ thống ngân hàng bơm ra cho nền kinh tế, nhằm hỗ trợ tăng trưởng. Con số này khả quan hơn so với dự báo của giới chuyên gia phân tích trước đó.

Theo ông Nguyễn Quang Thuân, có 5 yếu tố cần theo dõi khi lãi suất có dấu hiệu hạ nhiệt.

Thứ nhất, khi Fed có dấu hiệu hạ nhiệt lãi suất hoặc ngừng lộ trình tăng lãi suất. Dấu hiệu này xảy ra đồng nghĩa rủi ro nhập khẩu lạm phát giảm, áp lực lên tỷ giá và lãi suất cũng giảm.

Thứ hai, khi chính sách nới lỏng tiền tệ được NHNN triển khai ở mức nhất định trong năm 2023 (khi NHNN cấp room tín dụng năm 2023, các ngân hàng giải ngân và tạo vòng quay tiền trong nền kinh tế).

Thứ ba, khi vốn đầu tư công được giải ngân mạnh và có tác động lan toả đến nhiều ngành và lĩnh vực liên quan.

Thứ tư, khi các ngân hàng thương mại nhỏ, yếu được khu trú và việc tăng lãi suất của các ngân hàng này được NHNN kiểm soát, làm giảm cuộc đua lãi suất huy động đã diễn ra từ cuối năm 2022.

Thứ năm, khi cơ quan quản lý và thị trường chấp nhận lãi suất cao phản ánh rủi ro cao ở một số lĩnh vực cho vay và sản phẩm đầu tư như trái phiếu doanh nghiệp của các doanh nghiệp theo đặc thù và giai đoạn phát triển của ngành, tuỳ theo mức độ rủi ro, tuỳ theo cấu trúc sản phẩm.

Trong Chỉ thị số 03/CT-TTg mới ban hành, Thủ tướng Chính phủ chỉ đạo, NHNN khuyến khích các tổ chức tín dụng tiết giảm chi phí để ổn định mặt bằng lãi suất cho vay hỗ trợ doanh nghiệp và nền kinh tế, nhất là đối với các lĩnh vực ưu tiên.